Steigender Fusionsdruck nicht nur bei regionalen Kreditinstituten – auch Großbanken in Diskussionen

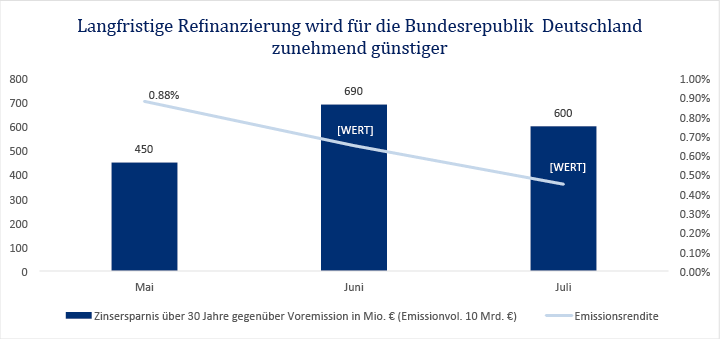

Ende August 2016 überraschte bei einer Bankenfachtagung die Nachricht einer möglichen Fusion zwischen Deutsche Bank und Commerzbank die Öffentlichkeit. Dieser Schritt wäre nicht nur ungewöhnlich, weil sich damit dann der Großbankensektor immer stärker konzentrieren würde, sondern weil die immer noch zu Teilen in staatlicher Hand befindliche Commerzbank nicht nur an den Folgen der Finanzkrise, sondern vor allem durch die Übernahme der Dresdner Bank fast zusammengebrochen wäre. Grundsätzlich wurde dem Zusammenschluss eine Absage erteilt, der seit ungefähr einem Jahr im Amt befindliche neue Vorstandsvorsitzende der Deutsche Bank AG John Cryan verwies allerdings auf die Notwendigkeit von Bankzusammenschlüssen auf nationaler, aber vor allem internationaler Ebene. Er verband damit deutliche Kritik an der Niedrigzinspolitik der Europäischen Zentralbank (EZB), die auch von Sparkassen und Genossenschaftsbanken geteilt wird. In der öffentlichen Wahrnehmung ist dieses Thema inzwischen so stark platziert, dass selbst der deutsche Bundesfinanzminister Wolfgang Schäuble die Kreditinstitute unterstützt und eine Änderung der expansiven Geldpolitik der europäischen Notenbank fordert. Dabei ist der deutsche Staat einer der großen Profiteure des niedrigen Leitzinsniveaus und der Anleihekäufe der EZB.

Dabei ist die Zinsentwicklung nur eingeschränkt auf die Politik der EZB zurückzuführen. Schließlich werden dort Staats- und Unternehmensanleihen in der Breite gekauft. Deutsche Staatsanleihen profitieren hierbei besonders, weil viele Anleger auf der Suche nach Sicherheit sind. Diese wird mit dem Deutschen Staat verbunden, obwohl man kaum von Kapitalerhalt sprechen kann, wenn man einen sicheren Kapitalverzehr durch negative Renditen bei deutschen Staatsanleihen verzeichnen muss.

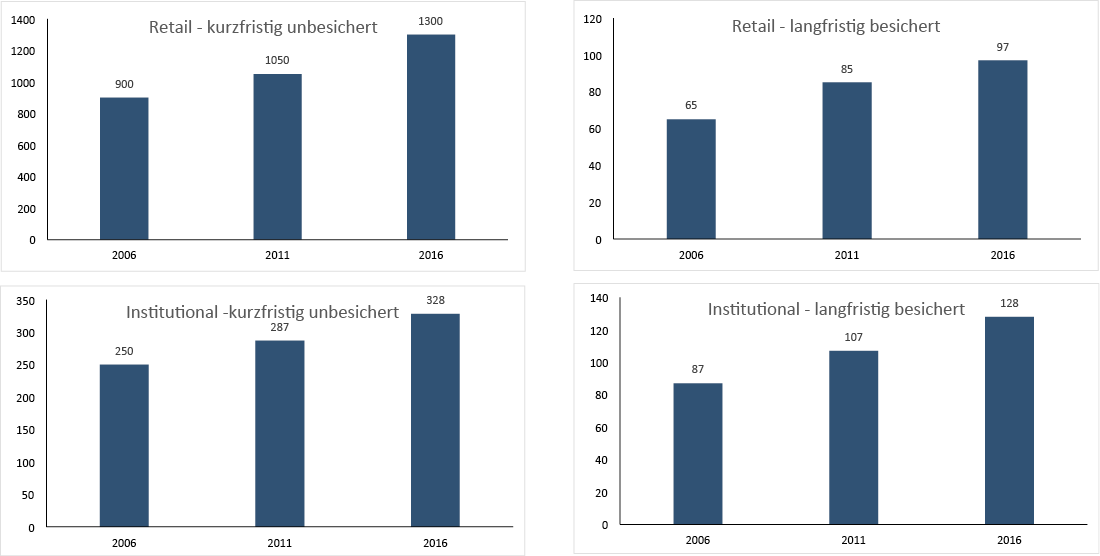

Margenausweitung in Basispunkten

Völlig anders ist die Ausgangslage im Finanzsektor, da deutsche Banken und Sparkassen möglicherweise im Vergleich zu einigen anderen europäischen Staaten als besonders sicher gelten können, von der Bonität des deutschen Staates, der über Rekordsteuereinnahmen verfügt, aber weit schlechter positioniert sind. Schließlich werden Negativzinsen, Strafzinsen, Guthabengebühr oder Verwahrentgelte mit dem Argument gerechtfertigt, dass man als Kreditinstitut bei der EZB selbst Negativzinsen bezahlen müsse. Dies ist aber nur für den Teil, der von Banken und Sparkassen bei der Notenbank hinterlegten Liquidität richtig. So gibt es in Deutschland noch keine Kreditform, in der Kreditnehmer Geld für die Kreditaufnahme erhalten. In Skandinavien ist dies teilweise schon erfolgt, obwohl das Zinsniveau dort nicht wesentlich von der Situation in Deutschland abweicht. Dennoch fallen die Klagen der dortigen Kreditinstitute über die jeweilige Notenbankpolitik deutlich geringer aus. Sie haben bei dem europaweiten Bankenstresstest teilweise signifikant besser als ihre deutschen Wettbewerber abgeschnitten. Dies liegt vor allem an dem Risikomanagement der Kreditinstitute dort, aber auch die teilweise wesentlich geringeren Kosten sind ein nicht zu unterschätzender Einflussfaktor.

Die deutschen Kreditinstitute haben also kein Erlös-, sondern ein Kostenproblem. So ist bspw. der Zinsüberschuss der Sparkassenorganisation in den letzten fünf Jahren durchschnittlich um 20 Prozent gestiegen. Dieser Anstieg geht zu Lasten der Kunden, an die das gesunkene Marktzinsniveau nur teilweise weitergegeben wird. Tatsächlich weiten die Kreditinstitute ihre Margen in den letzten Jahren deutlich aus.

Dies ist keine außergewöhnliche Situation, da Banken und Sparkassen stets rückläufige Zinsphasen zum Ausbau ihrer Margen genutzt haben, weil dies einfacher zu verkaufen ist. Der Kunde spürt durch das gesunkene Marktzinsniveau eine Konditionsverbesserung und ist weniger margensensibel als bei einem unveränderten oder gar leicht gestiegenen Zinsniveau. Neu ist hingegen die Behauptung, dass dies eine existentiell gefährdende Situation für Kreditinstitute darstellt. Es ist nur für solche Anbieter richtig, die ihre Kosten nicht im Griff haben. Dies ist für Kunden schwierig zu erkennen, was zu deutlich steigenden Bonitätsrisiken für Anleger führt. Schließlich gilt inzwischen die neue EU-Bankenrichtlinie, nach der unter bestimmten Voraussetzungen auch Anleger an der Schieflage eines Kreditinstitutes beteiligt werden können. Zwar droht derzeit keine Entwicklung in Deutschland wie in Griechenland oder Zypern. Anleger und Sparer sollten allerdings diese Gefahren kennen, um sich darauf einstellen zu können.

Da es zumindest auf absehbare Zeit nicht möglich ist, den Zahlungsverkehr mit Kredit-instituten sinnvoll – bspw. durch die zwischenzeitlich in aller Munde gewesenen Fin-Tecs – zu substituieren, verbleiben nur zwei alternative Lösungsansätze. Zum einen sollten Anleger so wenig wie nötig Anlagen bei Kreditinstituten tätigen. So lässt sich in einer diversifizierten Vermögensstruktur mit deutschen, europäischen und internationalen Unternehmensanleihen weiterhin eine attraktive laufende Verzinsung erzielen, ohne eben die Risiken im Finanzbereich eingehen zu müssen. Hier bieten unabhängige Vermögensverwaltungen vielfach attraktive Lösungskonzepte. Auf deren Expertise kann man auch zurückgreifen, um die Risiken bei Banken und Sparkassen zu identifizieren, da Anbieter, die keinen Bankenhintergrund haben oder eigene Produkinteressen verfolgen einen objektiven Blick auf die Kreditinstitute in Deutschland, Europa oder sogar weltweit ermöglichen. So ist es faktisch für jeden Anleger möglich, einen Überblick über die verdeckten Risiken im Finanzsektor zu erhalten und gleichzeitig seine Kapitaleinkünfte mit stärkerer Diversifizierung zu erhöhen.

Wie die DVAM GmbH als einer der führenden unabhängigen Vermögensverwalter in Deutschland vorgeht, zeigt ein stückweit unser wöchentlich per Mail erscheinender DVAM-Finanzmarkt-Newsletter, den BDC-Mitglieder für drei Monate kostenlos unter [email protected] anfordern können.